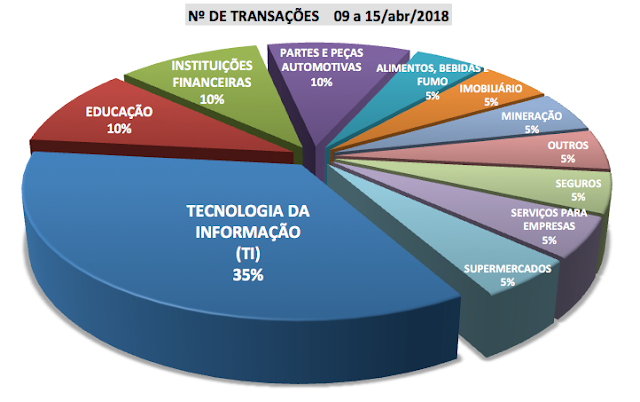

Divulgadas 20 operações de Fusões e Aquisições com destaque pela imprensa na semana de 09 a 15/abr/2018. Envolvem direta ou indiretamente empresas brasileiras de 11 setores.

ANÁLISE DA SEMANA

Principais transações

NEGÓCIOS DA SEMANA

"Market Movers" - Brasil

- Marfrig adquire controle de processadora de carne bovina nos EUA por US$ 969 mi - Empresa brasileira diz que aquisição a tornará segunda maior do segmento no mundo. A Marfrig Global Foods anunciou nesta segunda-feira acordo para aquisição de 51 por cento da norte-americana National Beef Packing Company, quarta maior processadora de carne bovina dos Estados Unidos, por 969 milhões de dólares.09/04/2018

- Oportunidade nos períodos de baixa: Coinbase adquire startup de carteira descentralizada - A exchange responsável pela maior captação de investidores de bitcoin, Coinbase, não permitiu que a estagnação do mercado também a deixasse inerte, conservadora. Em vez disso, ela manteve um ritmo acelerado, formando um fundo de capital de risco, contratando talentos executivos de ponta e agora estão aglutinando concorrentes, como a Cipher Browser.

- Amazon compra empresa de sistemas de segurança por 811 milhões - Esta poderá ser a segunda maior aquisição da Amazon, depois da Whole Foods. A Amazon fechou a aquisição da empresa de sistemas de segurança residencial Ring, revela o jornal El Mundo citando um comunicado emitido pela gigante do comércio eletrónico. O montante oficial da operação não foi revelado. 15/04/2018

- Fundos de private equity acertam compra da Verifone por US$ 3,4 bi - A empresa de pagamentos Verifone Systems chegou a um acordo para ser comprada pelas companhias de private equity Francisco Partners e British Columbia Investment Management, por US$ 3,4 bilhões. O acordo inclui um período de “go-shop”, no qual a Verifone pode buscar outros compradores com ofertas melhores até 24 de maio. 10/04/2018

- Novartis compra empresa de tratamentos genéticos por US$ 8,7 bilhões - A farmacêutica suíça Novartis informou nesta segunda-feira que fechou um acordo para adquirir a AveXis, empresa americana especializada em tratamentos genéticos, por US$ 8,7 bilhões. Esta é a primeira grande compra feita desde que o novo diret.. 09/04/2018

M & A - VENDA

- Governo quer 20% de Embraer em joint venture - O governo brasileiro vai insistir na proposta de que a Embraer participe das decisões estratégicas da joint venture que está sendo negociada com a Boeing, a maior fabricante de aeronaves do mundo. Para isso, propõe que a brasileira tenha ao menos um representante no conselho de administração da nova companhia e que sua participação seja em torno de 20% e não de 10% como na proposta colocada na mesa pela americana. Detentor de uma golden share (ação que dá direito a veto em importantes decisões) na Embraer desde a privatização, em 1994, o governo federal tenta buscar um consenso antes de a proposta ser encaminhada pelas empresas ao presidente Michel Temer.13/04/2018

- Nem cachaça nem câncer: Ex-dono da Ypióca vende outro negócio - O empresário cearense Everardo Telles quer vender mais um negócio — num ramo bem diferente. O empresário cearense Everardo Telles, que vendeu a cachaçaria Ypióca, fundada por seu bisavô, por 930 milhões de reais em 2012, quer vender mais um negócio — num ramo bem diferente. Ele contratou a consultoria suíça Biostart para encontrar interessados na Amazônia Fitomedicamentos, empresa que pesquisa as propriedades da planta aveloz. Telles investiu 50 milhões de reais na empresa desde 2002 e contratou a universidade americana Johns Hopkins para fazer testes com o princípio ativo extraído da planta. Segundo o empresário, ele ajuda a curar doenças como câncer e aids, mas os testes ainda não comprovaram sua eficácia. Mesmo assim, Telles pede cerca de 300 milhões de reais pela empresa. 12/04/2018

- Odebrecht negocia venda de projeto imobiliário em São Paulo, dizem fontes - A Odebrecht está negociando a venda de um projeto imobiliário na cidade de São Paulo por até 400 milhões de reais, disseram duas fontes com conhecimento do assunto, mantendo estratégia de venda de ativos enquanto segue atingida pelo escândalo da operação Lava Jato. A Eztec Empreendimentos e Participações e a companhia de investimentos imobiliários Hemisferio Sul Investimentos (HSI) estão entre as empresas que estão negociando com a Odebrecht Realizações Imobiliárias, o braço imobiliário do grupo de engenharia. As companhias estão discutindo a possível compra dos direitos de construção sobre três torres do complexo imobiliário Parque da Cidade, disseram as fontes. As fontes pediram anonimato porque as negociações são confidenciais. O valor total das três torres, quando concluídas, deve atingir 1,2 bilhão de reais, disse uma das fontes.10/04/2018

- Usiminas avalia venda de fábrica de tubos no Sul - A diretoria da Usiminas começou a avaliar a possibilidade de vender uma fábrica de tubos com costura no Sul do País, a ex-Zamprogna, adquirida em 2009. O ativo, que pode render al (...) 08/04/2018

- Endividada, Futurama busca verba de investidor - A rede de supermercados Futurama, da família Habka, enfrenta uma difícil situação financeira, que leva ao desabastecimento de suas lojas e redução do espaço de vendas em pontos como o do bairro da Lapa. A empresa é acusada na Justiça de não pagar impostos, com pedidos de bloqueios de faturamento e penhora de recursos em conta bancária. A rede tem sete unidades em locais considerados estratégicos na cidade de São Paulo. A varejista não revela o faturamento. Há oito anos, em 2010, informou receita de R$ 249 milhões. Chegou a ter mil funcionários, segundo seu site. Hoje tem 700 empregados. O advogado da companhia Othon Beserra disse ao Valor que a rede está em reestruturação, buscando profissionalização, redução de custos e novos "investimentos por meio de fundos e outros investidores, visando retomar a saúde financeira". Perguntada, a empresa não informou quais fundos seriam esses.09/04/2018

- Comprador secreto oferece bilhões para levar drogarias São Paulo e Pacheco - Os acionistas do Grupo DPSP, dono das drogarias São Paulo e Pacheco, receberam no fim do mês passado uma proposta informal de compra por meio do escritório Nelson Willians. A oferta chama atenção pelo tamanho, mas também pelo mistério em relação ao interessado. Os advogados da banca que tiveram reuniões com alguns acionistas da companhia não abriram o nome do interessado em desembolsar até R$ 25 bilhões pela rede de farmácias, valor que gerou estranheza no mercado. Sinalizaram apenas que o interesse do dono dessa oferta multibilionária e misteriosa é na aquisição do controle. 15/04/2018

- Suíça Zurich e brasileira IG4 negociam parceria para comprar Viracopos - Grupo europeu já se reuniu com o BNDES para avaliar as condições de aquisição e agora quer tentar com o governo uma solução de mercado. A suíça Zurich Airport, que detém a concessão dos aeroportos de Florianópolis (SC) e de Confins (MG), negocia uma parceria com a gestora brasileira de investimentos IG4 Capital - dona da antiga CAB Ambiental, de saneamento - para comprar o Aeroporto de Viracopos, em Campinas (SP). O grupo europeu já se reuniu com o Banco Nacional de Desenvolvimento Econômico e Social (BNDES) para avaliar as condições de aquisição e agora quer tentar com o governo uma solução de mercado.14/04/2018

- Ex-controlador da Avis investe na área de saúde - O empresário Afonso Celso de Barros Santos, ex-controlador da locadora de veículos Avis, vai estrear no cada vez mais promissor mercado de saúde. Ele negocia a compra de participação em uma empresa de consultas médicas e diagnósticos laboratoriais com forte atuação no mercado de São Paulo. A transação, que vem sendo costurada da forma mais discreta possível há quase um ano, será anunciada oficialmente em breve. 12/04/2018

- Wyndham volta suas atenções para investimentos no mercado brasileiro - Depois de se tornar a maior companhia hoteleira do mundo com a compra da rival La Quinta, a Wyndham volta suas atenções para investimentos no mercado brasileiro. A operação local, comandada pelo mexicano Alejandro Moreno, estuda a aquisição de hotéis e resorts pelo país. O foco está nas regiões Sudeste e Nordeste, onde o turismo de negócio e o de lazer apresentam capacidade de expansão. “O Brasil tem um potencial gigantesco e será um dos destinos de maior crescimento de visitantes nos próximos anos”, garante Moreno. .12/04/2018

- Kroton quer ter ao menos um novo projeto ao ano após cada aquisição - O plano de expansão da Kroton no ensino básico será baseado na compra de escolas renomadas em diversas cidades do País e na criação de três a quatro “réplicas” dessas unidades no mesmo município ou região. “Esperamos ter ao menos um ‘greenfield’ (novo projeto) ao ano após cada aquisição”, explicou nesta terça-feira, 10, o diretor-presidente da Kroton, Rodrigo Galindo, em conferência com jornalistas. “O foco (na educação básica) é crescer pela implementação de greenfields”, ressaltou. Segundo Galindo, a busca por novas escolas estará centrada em instituições com qualidade reconhecida nos mercados locais. Após a compra, a Kroton manterá a marca, o projeto pedagógico e o corpo de professores das escolas. 10/04/2018

- Grupo português entra na disputa por Lwarcel - O grupo português de papel e celulose Navigator Company, entrou na disputa pelo controle da Lwarcel, que pertence à família Trecenti e tem sede em Lençóis Paulista (SP), apurou o Estado. O presidente da companhia, Diogo da Silveira, anunciou que está na disputa pelo ativo brasileiro durante uma convenção privada da empresa em Lisboa, segundo fontes a par do assunto. Os controladores da Lwarcel estão, há pelo menos quatro anos, em busca de um sócio e não descartam vender 100% da empresa, avaliada entre R$ 1,5 bilhão e R$ 1,8 bilhão, afirmaram pessoas familiarizadas com o assunto. A entrada do grupo Navigator Company, que faturou ¤ 1,6 bilhão no ano passado e é líder do setor em Portugal, ocorreu porque um concorrente da companhia - o grupo Altri - também está na disputa.12/04/2018

- Enel está de olho em aquisições na esfera regulada; vê oportunidades no Brasil - A maior empresa do setor elétrico da Europa, a Enel, está buscando aquisições de médio porte de ativos regulados principalmente fora da Europa, com a América Latina em foco, disse seu presidente-executivo à Reuters. "Estamos olhando para acordos inferiores a 5 bilhões de euros... Várias oportunidades estão chegando ao mercado no Brasil", disse Francesco Starace em entrevista, acrescentando que essas oportunidades são principalmente redes reguladas. 12/04/2018

- Brink’s: Expansão no país independe de decisão do Cade sobre Rodoban - A americana Brink's, uma das três maiores empresas de segurança patrimonial e transporte de valores do país, vai manter os planos de investimento no Brasil independentemente da posição que o Conselho Administrativo de Defesa Econômica (Cade) tomar sobre a compra, pela empresa, da concorrente de Minas Gerais, a Rodoban. "O Brasil continua sendo uma peça extremamente relevante para a empresa em sua estratégia global. O mercado de transporte de valores é importante e isso não vai mudar. "Continuamos interessados em oportunidades. Nosso pipeline [lista de projetos] não é maior nem .. 10/04/2018

- Gigante chinesa quer comprar porto e ferrovia no Sul do Brasil - A China Communications Construction Company (CCCC) negocia aquisição de novo porto graneleiro em São Francisco do Sul, Santa Catarina, ao mesmo tempo em que busca participação na ferrovia Malha Sul, da Rumo Logística. Depois de comprar no ano passado o projeto do Porto de São Luís, no Maranhão, a gigante China Communications Construction Company (CCCC) está prestes a adquirir um novo empreendimento, agora em Santa Catarina. Trata-se do Terminal Graneleiro da Babitonga (TGB), que exigirá investimentos de R$ 1 bilhão para ser erguido em São Francisco do Sul (SC). Se fechar o negócio, o grupo se posiciona estrategicamente em corredores de exportação importantes no Nordeste e no Sul. 09/04/2018

- General Atlantic negocia compra de fatia na fintech Geru, dizem fontes - A empresa de private equity General Atlantic está negociando a compra de fatia minoritária na fintech de empréstimos pessoais Ger. Outros investidores podem se juntar à General Atlantic, disseram as fontes, acrescentando que sócios do Geru passaram as últimas semanas visitando fundos em San Francisco e Nova York para captar cerca de 50 milhões de dólares. A compra de participação na Geru ampliaria movimentos da General Atlantic em empresas financeiras do país para desafiar os maiores bancos dominantes do país.Em março, Geru entrou no crédito consignado, em parceria com a unidade de crédito ao consumidor Cetelem do banco francês BNP Paribas. 10/04/2018

- CVM concede registro de companhia aberta para Maluí Ilha do Sol - A Comissão de Valores Mobiliários (CVM) concedeu na quarta-feira o registro de companhia aberta para a Maluí Ilha do Sol Empreendimentos Imobiliários, sociedade de propósito específico que atua no setor de hospedagem e turismo. A empresa, que entrou com o pedido em 4 de janeiro, faz parte do grupo paranaense Teixeira Holzmann, focado na construção de loteamentos e condomínios horizontais e responsável pelo "Maluí Ilha do Sol Hotel e Resort". ..12/04/2018

- Abertura de capital da JHSF Malls é suspensa temporariamente - A JHSF Participações informou, em comunicado divulgado nesta terça-feira, que foi protocolado o pedido de suspensão temporária do prazo de análise da oferta pública primária de ações da subsidiária de shopping centers JHSF Mall na Comissão de Valores Mobiliários (CVM). O prazo é de até 60 dias e o pedido também inclui a interrupção do processo de adesão ao segmento de listagem do Novo Mercado, da B3. 10/04/2018

- Dona das marcas Umbro e Fila pode captar R$ 1,04 bilhão com IPO - A Dass Nordeste Calçados Esportivos, fabricante das marcas Fila e Umbro, definiu a faixa indicativa de preço por ação de sua oferta inicial de ações (IPO, na sigla em inglês) entre R$ 14 e R$ 17. Considerando o preço médio, de R$ 15,50, a companhia pode captar R$ 1,04 bilhão. Na oferta primária, a empresa vai vender 22.999.000 ações e, na secundária, 43.973.823 ações. 09/04/2018

- Valeo compra a Spheros, fabricante brasileira de ar-condicionado para ônibus - Desde fevereiro deste ano, a tradicional e conceituada líder do mercado latino-americano, desenvolvedora e produtora de sistemas de ar-condicionado para ônibus, Spheros Climatização do Brasil S.A., passa a ter a marca Valeo Climatização do Brasil – Veículos Comerciais S/A. Nesta nova etapa a empresa combina experiência, tecnologia e reputação no mercado de climatização para ônibus com inovadoras tecnologias mundiais da Valeo no segmento automotivo. Tudo isto, mantendo o DNA do mercado de ônibus que a Spheros mundial detém há mais de 60 anos, com muito foco e atendendo as necessidades e evoluções dos clientes e parceiros de negócios. 10/04/2018

- IRB vende participação na United Americas Insurance Company - O Instituto de Resseguros do Brasil (IRB) informou que vendeu a totalidade das ações que possui na United Americas Insurance Company (UAIC) para uma empresa do Quest Group, por US$ 5,3 milhões. "[O valor] será pago quando da efetivação da venda, sendo esse o montante aproximado pelo qual o referido ativo encontra-se registrado no balanço de sua controladora indireta", diz o IRB. 10/04/2018

- Compra da Takata é concluída e empresa passa a se chamar Joyson Safety Systems - No Brasil, onde empresa tem fábricas, novo nome já é adotado e operação segue sem alteração. A fabricante de airbags Takata, responsável pela produção dos airbags que geraram o megarecall global, foi comprada pela empresa Key Safety Systems. O processo de fusão das companhias foi concluído na terça-feira (10) desta semana e já trouxe mudanças para a operação da companhia no Brasil. A partir de agora, a nova empresa se chama Joyson Safety Systems e segue operando no nosso país normalmente. Isso porque a Takata possuía três fábricas no Brasil: em Mateus Leme (MG), Pissarras (SC) e Jundiaí (SP). É nesta última, no interior de São Paulo, que a companhia segue fabricando airbags. Em 2016, em meio ao escândalo do megarecall global, Autoesporte visitou o local com exclusividade e entrevistou Airton Evangelista, àquela época presidente da Takata América do Sul. O valor da venda foi de US$ 1,6 bilhão 13/04/2018

- Israel Lucas Góis Compra 37% da BEX e entra no mercado de Startups - O investimento de foi realizado pela BR Brazilian Investors, gestora de recursos da família Góis. O Investidor Paranaense Israel Lucas Gois anunciou a aquisição de 37% da BEX , startup de tecnologia voltada para o mercado financeiro. O investimento foi realizado pela BR Brazilian Investors , gestora de recursos da família Góis, O valor da operação não foi divulgada no mercado. a Plataforma será incorporada a Equity Brazil Capital, empresa da qual Góis é Acionista.13/04/2018

- Y&R abre negócio de relações públicas em joint venture com Grupo Ideal - A Young&Rubicam (Y&R), maior agência de publicidade do país, está abrindo um novo negócio. Trata-se da Young PR, seu braço de relações públicas que tem o Grupo Ideal como sócio. A joint venture, na qual cada parte tem 50%, foi criada há poucos dias. Os dois sócios, que pertencem ao grupo de publicidade WPP, dizem, em nota enviada ao Valor, que a "ideia de criação da Young PR surge com base na crença de que a reputação corporativa afeta diretamente a venda dos clientes". A Ideal administra a agência de relações públicas Ideal H+K Strategies, a divisão de RP da agência de publicidade Ogilvy; e a RDI, que monitora, mede e analisa dados...13/04/2018

- Na onda dos robôs, Magnetis recebe aporte de R$ 17 milhões - A empresa de tecnologia financeira Magnetis, que atua como consultoria on-line de investimentos, recebeu um aporte de R$ 17 milhões, liderado pelas gestoras de venture capital Vostok Emerging Finance, grupo sueco que tem no portfólio 11 startups de países emergentes (cinco delas no Brasil, como Creditas e GuiaBolso), e a Monashees Capital, um dos investidores que lucraram com a venda bilionária do aplicativo de táxi 99 para o grupo chinês Didi. 13/04/2018

- OR vende projeto corporativo para HSI - A OR Empreendimentos e Participações - incorporadora do grupo Odebrecht - deu mais um passo no processo de venda de ativos para reduzir seu endividamento e equilibrar sua situação financeira. Conforme antecipou o Valor PRO, ontem à tarde, a empresa vendeu para a Hemisfério Sul Investimentos (HSI) o projeto corporativo do Parque da Cidade, em São Paulo. O negócio abrange terreno, projeto aprovado de três torres e Certificados de Potencial Adicional de Construção (Cepac). 13/04/2018

- Sofisa compra banco nos EUA - O Sunstate Bank, ligado ao Banco Sofisa e com sede em Miami, nos Estados Unidos, anunciou a compra do Intercontinental Bank. A instituição combinada terá aproximadamente US$ 400 milhões em ativos, US$ 325 milhões em depósitos e três agências no sul da Flórida, informou o Sofisa, em comunicado. O negócio está previsto para ser concluído no terceiro trimestre e está sujeito às aprovações regulatórias. 13/04/2018

- JetBov, de pecuária de corte, recebe investimento da SP Ventures - A brasileira JetBov, plataforma de gestão para criadores de gado de corte, recebeu investimentos de R$ 3 milhões da SP Ventures, gestora de venture capital especializada em “agtech”. 12/04/2018

- Getrak recebe aporte e mira expansão no setor de logística e transporte - Companhia de IoT aumentou em 220% o número de carros monitorados nos últimos quatro anos. A Getrak, companhia especializada em desenvolvimento de softwares para IoT, recebeu investimento do fundo de venture capital gerido pela Cedro Capital e está pronta para dar mais um passo em seu plano de expansão no setor de transporte e logística. A empresa atua em todo o território nacional, está presente em 250 cidades e tem veículos rastreados em mais de 3 mil municípios. Para Frederico Menegatti, CEO da Getrak, a conectividade está passando por um momento de mudança e disrupção, por isso, a tendência é que aconteçam ciclos tecnológicos menores. “Frente a este cenário, a Getrak se sente responsável por buscar as melhores soluções, no melhor custo possível para seus clientes e parceiros”, 12/04/2018

- Ebal é arrematada em leilão por R$ 15 milhões - Vencedora arremata também os fundos de comércio das 49 lojas da Cesta do Povo. A Empresa Baiana de Alimentos (Ebal) foi arrematada por R$ 15 milhões durante um leilão na manhã desta quarta-feira, 11, na Secretaria de Desenvolvimento Econômico, no Centro Administrativo da Bahia (CAB). Segundo informações do Governo do Estado, a proposta única foi oferecida pela NGV Empreendimentos e Participações. A vencedora arremata a participação acionária da Ebal e os fundos de comércio relativos às 49 lojas da Cesta do Povo, além do direito de exploração da marca Cesta do Povo e o Programa Credicesta. O resultado do leilão deve ser homologado nos próximos dias, de acordo com o chefe de gabinete da SDE, Luiz Gonzaga. Uma das condições para está homologação é a manutenção significativa de postos de trabalho.12/04/2018

- TCL se une com a SEMP para consolidar presença no mercado mobile no Brasil - O Grupo TCL, um dos 10 maiores fabricantes globais de tecnologia móvel, anunciou nesta quarta-feira (11) uma união com a SEMP para o segmento mobile. Com a novidade, a divisão móvel do Grupo chinês TCL, também considerado o quarto maior do mundo no desenvolvimento de painéis e um dos maiores fabricantes de TV, passa a ser uma unidade de negócios da SEMP, que está há 70 anos no mercado e é pioneira na fabricação de televisões no Brasil.O presidente da SEMP no Brasil, Ricardo Freitas, conta que "o objetivo da união é continuar com a estratégia de crescimento e expansão da presença do grupo no País, através do seu portfólio de marcas, produtos e soluções de mobilidade". 12/04/2018

- Cade aprova compra da AES Bandeirante pela Contém Canadá - O Conselho Administrativo de Defesa Econômica (Cade) aprovou, sem restrições, a compra da AES Bandeirante Empreendimentos -- atualmente denominada LT Bandeirante -- pela Contém Canadá. A decisão foi tomada em sessão plenária da autarquia realizada 11/04/2018

- Startup brasileira recebe novo aporte e entra no mercado de aluguel de imóveis - As expectativas são otimistas para o mercado imobiliário em 2018. A taxa Selic no patamar de 6,5% tem impacto direto no setor financeiro e imobiliário. Isso traduz em uma retomada de confiança e crescimento do mercado imobiliário do país e deixa o fantasma da crise para trás. Aproveitando a retomada do mercado de imóveis, a startup brasileira Benvenuto anunciou que recebeu um novo aporte de investimento anjo. Especializada em compra e venda de imóveis com uma experiência online, a empresa pretende utilizar os recursos para entrar no mercado de aluguel de residências e também desenvolver sua tecnologia para deixar o mercado imobiliário mais simples. A nova rodada, feita com investidores anjos, não deverá ser a última rodada de investimentos da empresa, a Bevenuto pretende se consolidar na região centro-sul de Belo Horizonte para depois respirar novos ares pelo Brasil, continuando o seu foco em imóveis de classe A e B. 10/04/2018

- Startup que criou rede social em realidade virtual recebe aporte de US$ 7,6 milhões - vTime permite que usuários criem avatares personalizados para conversar em ambientes digitais. A startup inglesa vTime, que criou uma rede social em realidade virtual (VR, na sigla em inglês), recebeu um aporte de US$ 7,6 milhões em uma rodada de investimentos liderada pela Deepbridge Capital, com participação da MSIF. A informação foi publicada pelo site TechCrunch.O produto da empresa é um aplicativo que funciona como uma espécie de chat privado, onde pessoas podem se encontrar para conversar usando a tecnologia realidade virtual. Os usuários podem customizar avatares e escolher diferentes ambientes digitais para o encontro, como praias, montanhas, pontos turísticos, como a Torre Eiffel, ou até mesmo o espaço. 11/04/2018

- Workana recebe aporte de R$ 23 milhões e expande para Sudeste Asiático - A Workana, plataforma de trabalho freelance com atuação em toda a América Latina, acaba de anunciar o maior investimento desde sua fundação. Por meio da SEEK, acionista de empresas como Brasil Online Holdings – controladora da Catho – e OCC (Centro Online de Carreiras do México), a empresa recebe o aporte de R$ 23 milhões. Com o valor, a Workana, que já conta com mais de um milhão de freelancers cadastrados, busca manter a liderança na América Latina enquanto expande para o Sudeste Asiático. 06/04/2018

- Kroton faz 1ª aquisição em educação básica, cria holding Saber para ativos do segmento - "O motivo é simplesmente termos duas estruturas de gestão bem claras e separadas porque o modelo de negócios é diferente", afirmou o presidente-executivo da companhia. A Kroton Educacional anunciou nesta terça-feira a compra do Centro Educacional Leonardo Da Vinci, em Vitória (ES), por valor não revelado, como parte dos planos de investimento em educação básica, e prevê mais duas aquisições no segmento até o fim de 2018. "Esperamos mais um anúncio de aquisição até junho... (A negociação da) segunda vai indo muito bem e nossa expectativa é concluir até junho", disse a jornalistas o presidente-executivo da companhia, Rodrigo Galindo. O executivo não quis informar o montante pago pelo Centro Educacional Leonardo Da Vinci nem o valor exato das mensalidades na instituição. Ele, porém, disse que o valor médio cobrado pela escola dos alunos fica mais perto do teto do intervalo de 1.250 a 3.500 reais, ou seja, mais próximo do segmento chamado por ele de "ultra premium", que parte de 3.500 reais. 10/04/2018

- Governo gaúcho arrecada R$ 484,9 milhões com venda de ações do Banrisul - Após a venda, Estado segue com 50,6% do capital total do banco. O leilão de ações do Banrisul, realizado no início da tarde desta terça-feira (10), arrecadou R$ 484,9 milhões para os cofres do governo do Rio Grande do Sul. O pregão comercializou, entre 12h15min e 12h30min, 26 milhões de ações preferenciais com valor de R$ 18,65 por ação, 3,61% acima do valor de R$ 18,00 estabelecido pelo governo como piso. Estas ações são, diferentemente das ações ordinárias, papéis sem direito a voto. 10/04/2018

- Grupo SEB fecha compra do Colégio Visão, de Goiânia - Três meses após adquirir o colégio carioca de A a Z, o Grupo SEB - maior rede de escolas de educação básica do país - comprou 100% do Colégio Visão, de Goiânia, e está em fase final de negociação com outra escola do Nordeste. Segundo fontes, a transação com o Colégio Visão é estimada em R$ 30 milhões. . 10/04/2018

- Avanco é vendida para a OZ Minerals - O board da Avanco Resources recomendou aos acionistas a aceitação da proposta feita pela OZ Minerals para aquisição da companhia pelo preço de 440 milhões de dólares australianos. A combinação do robusto portfólio de ativos australianos da OZ Minerals com uma equipe experiente e um portfólio de ativos da Avanco no Brasil, ainda largamente inexplorado, aponta para um futuro promissor para a empresa e seus acionistas”, disse Tony Polglase, diretor gerente da Avanco. "A transação da Avanco traz a maior empresa de cobre da Austrália para o Brasil, a OZ Minerals, com ativos de 3 bilhões de dólares australianos e mais de 700 milhões de dólares australianos em caixa para desenvolver os projetos adquiridos e fazer pesquisas. Creio que depois da Codelco, esta certamente é a entrada mais significativa no mercado de cobre no Brasil em 20 anos”, afirma o diretor da Avanco, Luís Maurício Azevedo. Com operações no município de Curionópolis (PA), onde produz cobre e ouro, a Avanco conta com recursos da ordem de 1 milhão de toneladas de cobre contido e com alto teor de ouro na província mineral de Carajás. Atualmente a empresa opera a mina de Antas e possui ainda os ativos Pedra Branca (em estudo de viabilidade) e tem opção para adquirir 100% do controle do depósito de Pantera, em exploração. A Avanco possui também o projeto de ouro Centro Gold, no Maranhão, em exploração e com possibilidade de vir a produzir a uma escala de 100 mil onças anuais, por um período de 10 anos. 28/03/2018

- Marfrig adquire controle de processadora de carne bovina nos EUA por US$ 969 mi - Empresa brasileira diz que aquisição a tornará segunda maior do segmento no mundo. A Marfrig Global Foods anunciou nesta segunda-feira acordo para aquisição de 51 por cento da norte-americana National Beef Packing Company, quarta maior processadora de carne bovina dos Estados Unidos, por 969 milhões de dólares. A operação, segundo a Marfrig, visa consolidar sua força no segmento de carne bovina e melhorar os indicadores de alavancagem. Com a operação, a Marfrig passará a ser "a segunda maior processadora de carne bovina do mundo, com uma plataforma global de produção e um faturamento consolidado de 43 bilhões de reais", disse a empresa brasileira em comunicado.09/04/2018

- SEMANA ANTERIOR >>> 02 a 08/abr/2018>>>

- FUSÕES E AQUISIÇÕES: 63 TRANSAÇÕES REALIZADAS EM MARCO/18

- TI - RADAR de Fusões e Aquisições, em fevereiro/2018

QUEM, O QUÊ, QUANDO, QUANTO, COMO e POR QUÊ

0 comentários:

Postar um comentário