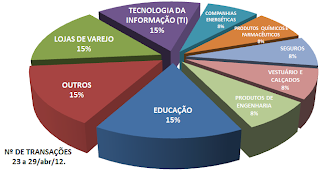

Foram divulgadas 13 operações de Fusões e Aquisições com destaque pela imprensa, na semana de 23 a 29/abr/12.

ANÁLISE DA SEMANA

Principais constatações

Os setores de EDUCAÇÃO, LOJAS DE VAREJO, TECNOLOGIA DA INFORMAÇÃO (TI), e OUTROS destacaram-se na semana, representando 62 % do total das operações.

O acumulado do mês de abril, alcançou 67 transações.

O NEGÓCIO DA SEMANA

Negócio da semana - Brasil.

Espanhóis firmam acordo para venda da OHL Brasil - O grupo Abertis e a controladora OHL espanhola, que controla a OHL Brasil, anunciaram acordo de reestruturação societária que prevê que a parte brasileira do grupo passe a ser controlada pelo Abertis. O negócio torna a empresa líder mundial no setor de concessões rodoviárias, gerenciando mais de 7.500 quilômetros de rodovias e integrando 9 trechos de concessões rodoviárias no Brasil (com 3.227 km) e três concessões no (Chile 342 km).

O negócio ocorreria por meio de uma cisão da OHL espanhola, a OHL Concessiones, em que a parte da empresa que tem as operações no Brasil e no Chile seria controlada pelo grupo Abertis. O grupo OHL espanhol teria 10% do grupo Abertis. Fazem parte da operação passivos estimados no valor em 530 milhões de euros e 200 milhões em ativos de concessões da OHL no Chile.

A empresa não informou a estimativa dos ativos no Brasil. Segundo o balanço do quarto trimestre de 2011 da OHL Brasil, os ativos totais da empresa são R$ 5,5 bilhões (2,9 bilhões de euros).

O acordo de intenções também prevê, como operação independente, a compra pela Abertis em troca de um preço em dinheiro dos ativos de concessão da OHL no Chile, que foram avaliados para os efeitos desta operação em 200 milhões de euros, aproximadamente. 24/04/2012

Negócio da semana - Exterior

Nestlé compra unidade de nutrição infantil da Pfizer - A Nestlé comprou a unidade de nutrição infantil da Pfizer por 11,85 bilhões de dólares.

A Nestlé disse que o negócio vai adicionar valor ao seu lucro por ação a partir do primeiro ano, e permitirá sinergias de custos de 160 milhões de dólares. A aquisição deve ser concluída em meados de 2013 e irá ajudar a Nestlé a ampliar a liderança no mercado de leite em pó infantil.

O racional da aquisição ressalta os pontos estratégicos, culturais e financeiros da transação. 23/04/2012

RELAÇÃO DAS TRANSAÇÕES

A ordem da relação das transações de Fusões e Aquisições, segue a data em que foram divulgadas pela imprensa e postadas no blog fusoesaquisicoes.blogspot.com. Podem ser localizadas nos endereços abaixo.

01 - TECNOLOGIA DA INFORMAÇÃO (TI) - Finnet e Tasaméricas firmam joint-venture. A Finnet, empresa brasileira que viabiliza a transmissão de dados em transações financeiras (EDI – Electronic Data Interchanging) e a Tasaméricas, subsidiária brasileira do grupo italiano TAS – Tecnologia Avanzata dei Sistemi, especializado no desenvolvimento de softwares para o sistema financeiro, acabam de se unir e fundar a TasFinnet – bureau de serviços SWIFT (Society for Wordwide Interbank Financial Telecomunication) para a transmissão de mensagens financeiras.18/04/2012

02 – OUTROS - Espanhóis firmam acordo para venda da OHL Brasil. Em uma operação de troca de ativos, o grupo espanhol Obrascon Huarte Laín (OHL) fechou acordo com a também espanhola Abertis Infraestructura envolvendo a venda da subsidiária OHL Brasil, companhia aberta especializada em concessões rodoviárias. OHL Concesiones será cindida e essa parte separada passará à Abertis, que vai incorporá-la. Isso inclui a Partícipes en Brasil, proprietária de 60% da OHL Brasil. Os demais grandes acionistas da OHL Brasil são a Credit Suisse Hegding Griffo, com 12,5%, e a Kendall Develops S.A., com 5%. 24/04/2012

03 - COMPANHIAS ENERGÉTICAS - Eletrobrás assume controle da Celg, com 51% de participação. A Eletrobrás assumirá 51% das ações ordinárias, com direito a voto, da distribuidora Celg (CELG-D). A Celg passará pelo processo de reestruturação que envolve contratação de empréstimo, pelo governo de Goiás, no valor de R$ 3,5 bilhões. O crédito será oferecido pela CEF, com dinheiro do (BNDES. Estes recursos serão destinados ao aumento de capital e ao pagamento de dívidas do Estado com a distribuidora local. Ao todo, a Celg acumula R$ 6,6 bilhões em dívidas. 24/04/2012

04 – OUTROS - Japonesa Toyo compra 50% da Setal Óleo e Gás. A japonesa Toyo e a brasileira Setal Óleo e Gás (SOG) concretizaram acordo para atuar juntas no setor de petróleo, incluindo refino, petroquímica e atividades de construção marítima. A associação vai resultar na criação de uma nova empresa, a TS Participações S.A., com sede em São Paulo. A parceria foi possível a partir da compra de 50% da SOG pela Toyo. O projeto prevê investimentos de mais de R$ 1 bilhão para instalar um estaleiro no local com capacidade de processar 110 mil toneladas de aço por ano. O estaleiro está focado na construção de plataformas e de navios de apoio às atividades da indústria de petróleo e gás. 24/04/2012

05 - VESTUÁRIO E CALÇADOS - Alpargatas irá fundir suas oito subsidiárias na Argentina. A divisão argentina da companhia têxtil e de calçados Alpargatas, controlada pela brasileira Camargo Correa, irá oficializar a fusão de todas as suas oito subsidiárias em uma única, a Alpargatas Sociedade Anônima Indústria e Comércio. A empresa está em processo de fechamento de capital na Argentina, o país de origem da companhia, que foi constituída em 1885. No último dia 4, a Alpargatas fez uma oferta pública de ações no valor de 47,9 milhões de pesos (ou US$ 10,8 milhões) 25/04/2012

06 - LOJAS DE VAREJO - Máquina de Vendas compra a Salfer. A Máquina de Vendas fechou ontem acordo para aquisição da rede Salfer, varejista localizada no sul do país com cerca de R$ 700 milhões de receita bruta - o que tornará a Máquina de Vendas na maior cadeia de varejo eletroeletrônico no Brasil em número de pontos - 1.078, acima das 944 unidades da Viavarejo, formada da união de Ponto Frio e Casas Bahia. Em receita bruta anual, após a aquisição, a companhia deve se manter atrás de Viavarejo e Magazine Luiza, com base nos resultados estimados para o ano. O grupo espera atingir faturamento de R$ 9 bilhões neste ano (já incluindo o valor anualizado da Salfer), versus R$ 7,2 bilhões apurados em 2011. Para a compra da Salfer, o grupo usou recursos do próprio caixa. 26/04/2012

07 - PRODUTOS QUÍMICOS E FARMACÊUTICOS - Celesio compra restante da Panpharma por R$650 milhões. A maior distribuidora de medicamentos da Europa, Celesio, anunciou que vai exercer opção para comprar os 49,9 por cento que ainda não possui da maior empresa do setor do Brasil, Panpharma, por cerca de 650 milhões de reais. O acordo já era esperado, após fontes dizerem à Reuters mais cedo nesta semana que a Celesio elevaria sua participação na Panpharma. 26/04/2012

08 – SEGUROS - BR Insurance compra Coelho dos Santos por R$7,5 mi. A Brasil Insurance comprou a corretora de seguros Coelho dos Santos, com preço total estimado em 7,5 milhões de reais. O valor será pago 100 por cento em dinheiro, com parcela inicial de 2,9 milhões de reais somada a outras quatro de valores variáveis, baseadas em resultados futuros da corretora. Há também a obrigação contratual sob a qual os sócios gestores da Coelho dos Santos devem comprar 15 por cento do montante em ações da BR Insurance na BM&FBovespa. A Brasil Insurance realizou 11 aquisições de corretoras em 2011 e cinco em 2012, totalizando investimentos de 247 milhões de reais.27/04/2012

09 – EDUCAÇÃO - Kroton compra Unirondon por R$ 22 milhões. A Kroton Educacional fechou contrato para a compra da União Educacional Cândico Rondon (Unirondon), sediada no Mato Grosso. O valor do negócio é de R$ 22 milhões e será pago no prazo de 60 meses. A aquisição inclui também imóvel de propriedade da Unidoron na cidade de Cuiabá, onde são desenvolvidas atualmente operações do Centro Universitário Cândido Randon. A Compradora pagará aos Vendedores um preço de R$ 22,0 milhões (“Preço”). Este Preço resulta da soma do valor atribuído ao negócio de R$ 28,3 milhões (o Valor do Negócio) e do valor patrimonial do Imóvel de R$ 23,7 milhões (o Valor do Imóvel), deduzido da dívida líquida da Unirondon no valor de R$ 30,0 milhões (a Dívida Líquida). O Centro Universitário Cândido Rondon conta com 5.470 alunos. Com o negócio, a Kroton passará a contar com 46 campi, em 33 municípios brasileiros. 27/04/2012

10 – EDUCAÇÃO - BTG Pactual fica com 30% da rede de academias Bodytech. O banco de investimentos BTG Pactual anunciou sua entrada na sociedade proprietária das redes de academias de ginástica Bodytech e Formula. Com a nova configuração, a Accioly Fitness terá participação de 64,2%. Os demais 5,8% ficam pulverizados entre pequenos sócios. O valor do aporte não foi divulgado, mas a estimativa de analistas é que tenha ficado em cerca de R$ 200 milhões. O grupo Bodytech tem 33 academias em funcionamento (três delas da rede Fórmula) e outras 22 em construção (dez Fórmula), com previsão de abertura em 2013. São 65 mil alunos matriculados. 28/04/2012

11 - TECNOLOGIA DA INFORMAÇÃO (TI) - Etek International e NovaRed assinam joint venture para ampliar presença no mercado brasileiro. A joint venture dará origem à companhia ETEK NovaRed Brasil Ltda, com a qual buscam fortalecer seu crescimento no país com uma oferta inovadora e consolidada de serviços integrados de segurança da informação. O faturamento das duas empresas em todos os mercados onde oferecem seus serviços alcança 50 milhões de dólares anuais. Com a joint venture, sua participação no mercado brasileiro deverá duplicar nos próximos três anos. A nova empresa com sede em São Paulo, e contará com mais de 30 profissionais especializados em segurança da informação. Contará também com o apoio de mais de 350 profissionais que ambas as empresas têm em outros mercados na América Latina.23/04/2012

12 - PRODUTOS DE ENGENHARIA - Brastec adquire a holandesa SAS e passa a disputar o mercado offshore. Mais uma empresa se posiciona para atender à demanda por insumos necessários à exploração de petróleo na camada pré-sal. A brasileira Brastec, produtora de equipamentos para fabricação e manuseio de tubos flexíveis, comprou a holandesa SAS. A aquisição será financiada com a colocação em esforço restrito de R$ 80 milhões em debêntures e põe a empresa, desde já, em condições de disputar o mercado offshore. O presidente da Brastec, Fábio Romano controla a empresa, com 65% do capital. O fundo de participações Óleo e Gás FIP, do Banco Modal, que detém 45%. Estão olhando para um mercado de R$ 1 bilhão, só no Brasil. De largada, com a aquisição da SAS, a Brastec eleva seu faturamento de R$ 75 milhões, no ano passado, para aproximadamente R$ 300 milhões, já neste ano. 30/04/2012

13 - LOJAS DE VAREJO - Rede Vale Verde compra a rede Senador e se consolida como a maior rede de Farmácias do interior do Paraná. O anúncio foi feito em 27/04, pelo diretor presidente da Vale Verde, Rubens Augusto. Com a aquisição das quatro lojas da Senador e o laboratório de manipulação, localizados em Londrina (PR), a rede Vale Verde passa a ter 28 lojas e 02 laboratórios de manipulação, aumenta em 15% o seu faturamento anual e se consolida como a principal rede de farmácias do interior do Paraná. A meta de faturamento previsto para 2012 é de 90 milhões de reais. 27/04/2012

SUMÁRIO DOS DESTAQUES DO MÊS

FUSÕES E AQUISIÇÕES - DESTAQUES DA SEMANA DE 26/mar a 01/abr/12

FUSÕES E AQUISIÇÕES - DESTAQUES DA SEMANA DE 02 a 08/abr/12

FUSÕES E AQUISIÇÕES - DESTAQUES DA SEMANA DE 09 a 15/abr/12

FUSÕES E AQUISIÇÕES - DESTAQUES DA SEMANA DE 16 a 22/abr/12

A pesquisa FUSÕES E AQUISIÇÕES - DESTAQUES DA SEMANA tem o propósito de captar o “clima” do mercado das operações de Fusões e Aquisições bem como sinalizar sua principais tendências. Trata-se da consolidação das informações semanais coletadas pelo blog FUSOESAQUISICOES.BLOGSPOT visando tornar mais acessíveis e conhecidos os negócios de fusão, aquisição e venda realizados entre empresas com atuação no Brasil. Os dados estão limitados às informações noticiadas pela imprensa e, sempre que possível, serão mencionados os nomes dos compradores – investidor estratégico ou fundos de private equity, dos vendedores, a tese de investimento e principais “value drivers”, o valor da transação, forma de pagamento, múltiplos praticados (Valor da Empresa/EBITDA, Valor da Empresa/Receita) etc.

0 comentários:

Postar um comentário